下半年金市的利好信息或比股市稍多。乔军伟 摄

经济低迷下理财旺季悄然来临 记者多方调查显示可增仓混合型基金

暑期休假高峰期将过,由于交易员回归市场,全球投资市场交易开始活跃。上半年,由于国际和国内的经济增速下滑,资金避险意识明显增强,美元走强,人民币贬值,资金外流迹象明显,国内股市低迷、房市受压,基金、黄金市场均不景气,唯有债券市场受益于降息,在过去7个多月的时间获得了5.7%的收益率,成为最大的赢家。

下半年经济形势能否见底反弹?股市可否走强?债市牛市是否还能延续?下半年的投资,是继续持有稳健的债券,还是应加仓股票?在人民币贬值的预期强烈的情况下,是否应该配置些美元和黄金以分散风险?

展望年内行情,专家们认为,经济仍在探底、货币政策仍将趋向宽松,债市仍应是比较稳健的投资之选,股票、黄金市场前景不确定性,风险仍高。进取型投资者可增仓混合基金、银行理财产品,降低风险;稳健型与偏向保守的投资者来说,可以提高混合基金的购买比例,配置一部分实物黄金,灵活投资,提高收益率。

文、图 记者井楠、潘彧

前7个月战绩:

汇率贬值 股市走衰

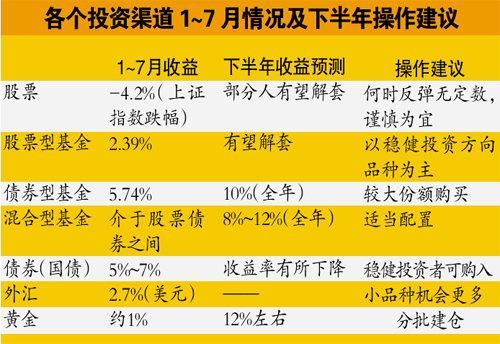

今年至今,债市与债券型基金应是内地投资市场中收益率最高的品种,混合型基金的收益率次之;黄金走平,汇市有喜有忧;股票型基金小有所赚,收益率不理想;股市垫底,小有亏损。

机构统计数字显示:有超过60%的投资者已经停止了股市操作,80%以上的账户处在亏损状态。

在此影响下,基金市场的走势大相径庭。受益于货币政策趋向宽松的利好影响,债券型基金备受追捧,至7月底的平均收益率达到了5.74%。与之相比,股基的7月末收益率只有2.39%,不及前者的一半。混合型基金的平均收益率居中,则在3.5%~4%之间。

前7个月时间里,国际黄金市场走出了名副其实的“熊市”,为近12年的长线牛市行情中所罕见。

同时,债券市场可谓经历了从风光无限大牛市一直走向反复纠结的牛尾的过程。从凭证式和电子储蓄式国债的收益率来看,今年3月,发行的第一期、第二期电子储蓄式国债的收益率相当可观。而随着利息的一降再降,新发国债的收益率也出现缩水。

而对于交易所企业债而言,年初,不少企业债的到期税后收益率达到7%以上,其中不乏5年之内的品种,甚至有两只8%以上的个券。投资者只要在二级市场购入并持有到期,短时间就可以获得不错的回报。但是,随着企业债价格的逐步走高,收益率也节节败退。

汇率方面,今年上半年也出现了出人意料的情况,人民币兑美元汇率一改往年稳步升值的走势,出现了贬值倾向,年初以来,人民币兑美元由6.3001兑1美元贬值为昨日的6.3478元兑1美元。

持有人民币理财,需考虑汇率贬值的风险。

货币仍将宽松债市还有机会

下半年,该采取怎样的投资战略呢?是继续“弃股从债”,还是需要转变投资重点,“弃债从股”呢?回答这些问题,与判断中国宏观经济形势紧密相关。经济学家们预计,3季度经济增长仍将疲弱,不能期待类似2008年的大规模刺激,但是货币政策整体将趋松。

目前,国际国内宏观经济均整体转弱,7月中国CPI等经济数据大幅下滑。平安证券首席经济学家钟伟在近期的研报中表示,目前中国经济已经处于第三次增长趋势性放缓的初期。下半年的投资市场究竟会迎来反弹,还是继续在底部彷徨?

“从7月份的数据,不能判断2季度是实体经济低迷,可能2季度、3季度是双底。”固定收益总部首席分析师范为(博客,微博)认为,乐观的话,CPI的最低点在8月,可能低至1.6%~1.7%左右,但中期(2012年内)也不太会出现快速反弹,虽然有地方政府的加大投资的喊声,但目前认为仍属于空喊。

而对于下半年的政策走势,华龙证券经济业务管理总部机构事业部的研究员张晓认为,由于经济数据连续低于预期,目前宏观调控的主基调并未变化,仍然以结构调整为主。

而高盛中国经济学家宋宇日前也对本报记者表示:“近几个月实体经济增长呈现出一些改善迹象,主要是受益于5月份开始的政策放松和持续稳健的外需增长。预计今后几个月决策层会保持宽松立场,但类似2008年年底和2009年年初的大规模刺激政策不太可能重现,即使是像2010年下半年的较大的放松政策也未必出现。预计政策将维持5月份以来的放松力度,这应会推动经济增长重回到趋势线水平附近。”

股金上涨概率大风险也大

下半年该采取怎样的投资策略呢?首先,在货币配置上,由于目前市场上人民币贬值风险愈来愈大,昨日,境内银行间市场人民币1年期远期贬值预期高达2.1%,以往集中持有人民币的思路可能要面临调整。为了规避人民币贬值带来的风险,将部分货币资产分散投资至黄金或者美元,可以分散货币贬值的风险。 对于汇市投资者来说,欧元走跌应仍是整体趋势,其与美元的汇率可能进一步下探2005年11月的低点1.1643。

与之对比,小品种货币的机会更多,澳元与瑞士法郎的升幅最值得期待,日元也有区间操作的机遇。

此外,在人民币资产的配置上,也需根据形势进行调整。多数理财产品的下半年走势将面临相当高的不确定性;唯独货币政策趋向宽松的趋势已经确定,债基、债市的发展应比较平稳。

几类产品相对比,下半年市场中,可期待收益率较高的仍是债券型基金。多数机构预期,在前7个月高达5.7%的收益率基础上,债券类基金的全年收益率应能达到10%。 股市与黄金市场,均位于较低点位,理论上来说,上行概率大于下行概率。但是两个市场均存在不确定性,具有一定的投资风险。

中国经济仍在低迷的探底状态,何时反弹并无定数,建立在此基础上的股票市场很可能下半年一直在低位徘徊(部分机构预测是2500点之前),即使没有进一步大幅下跌,但市民可期待的收益率也不高。

在此影响下,股票型基金的下半年走势也应围绕“期待解套”进行。混合型基金也将受到不利影响,但由于其建仓的方向比较多元化,分散了不确定性风险,其可期待收益率有可能追平或略高于债券型基金,全年收益率有可能在8%~12%之间。

对于黄金市场来说,主要受国际经济大市影响,下半年的利好信息比股市稍多。

但全球黄金需求自二季度以来持续下跌,欧债危机仍在烂泥里摇橹,且金价技术面已经跌出了名副其实的“熊市”,均带给了金市巨大压力。

理财建议:

家庭投资者需关注灵活性与安全性

家庭投资者都应关注投资理财的灵活性与稳健性,不应避免采取过于激进的投资方式,减少短线投资的频率,而应以时间换空间,中长线价值投资,争取一个比较稳定的收益率。

对进取型投资者来说,建议按照4比3比1的比例来配置进取、稳健与保守理财产品,同时预留20%的资金购买货币基金,以作为灵活投资之选。他们购买个股应以蓝筹股、中线投资为主,购买股票型基金应以稳健投资方向品种为主。

建议按照3比4比2的比例配置进取、稳健、保守理财产品,预留10%的资金购买货币基金,以备灵活投资之选。与进取型理财者不同,稳健型投资者可购买较大份额的债券型基金,次之配置则是银行理财产品与混合型基金;对于保守型理财产品,优先选择是分批建仓实物黄金,因为可以转移人民币贬值的风险,次之选择则是国债。后者投资期限长,但收益率稳定